ページの目次

副業の確定申告について。事前に覚えたい項目まとめ

毎年やってくる確定申告のシーズン。普通のサラリーマンであれば確定申告はまず必要ありませんが、副業されている方は確定申告の必要がある場合が出てきますよね。

実は知り合いがフリーエンジニアで、主に契約社員や派遣社員の立場でシステム開発に従事する一方、Webライターの副業もしています。つまり、派遣社員(サラリーマンの派生種)として働きながら、副業で収入を得ているのです。

派遣社員や契約社員ですからひとつの会社から給料を貰っているわけではなく、契約先が変わる都度、給与明細の発行元(会社)が変わります。一般のサラリーマンの方は年間を通して給与明細の発行元(会社)が変わる事はありません。

その知人は非正規雇用者なので、複数(2ヶ所以上)の会社から収入を得ている為、確定申告の必要があるのです。

複数の会社から給与を受け取り、かつ副業でも収入があるケースの確定申告について、100人以上のメルマガ読者経験から1番分かりやすい資料で説明していきたいと思います。

どんな条件で副業の確定申告が必要なのか、何を準備すればいいのか。副業にまつわる確定申告について、じっくりと見ていきましょう。

副業の確定申告が必要なのはこんな時

副業やアルバイトをしている人は必ず「確定申告が必要かどうか」という問題があります。

国税庁のHPには確定申告の時期になると専用のコーナーが設けられ、そこに確定申告の必要がある人の条件が列記してあります。

大別すると以下の4パターンです。

(1) 給与所得がある方

(2) 公的年金等に係る雑所得のみの方

(3) 退職所得がある方

(4) (1)~(3)以外の方の場合

※いち早く分かりやすい条件のみを知りたい方はココをクリックしてください

ここでは、(1)の給与所得がある方でかつ、副業(アルバイト)の収入がある人の確定申告の方法をご説明しましょう。実は(1)のケースもいくつか細分化されています。

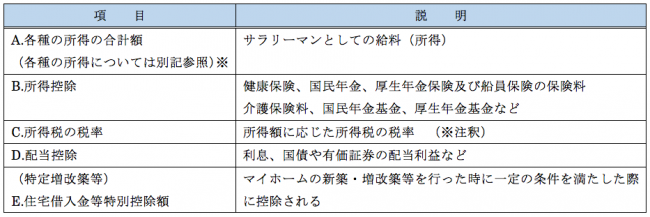

◆サラリーマンかつ副業で収入がある人(確定申告が必要な人の条件)

・条件1「残額がある方」

計算式にすると

(A.各種の所得の合計額 - B.所得控除) × C.所得税の税率 = 所得税額

所得税額 - D.配当控除 - E.住宅借入金等特別控除額 = Z残額(0円か?)

条件1の「残額がある方」というのは、計算の結果、残額が1円以上ある方を指します。

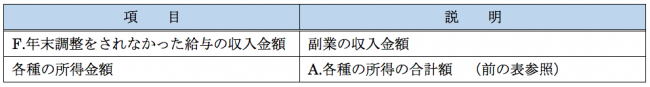

次に条件2は副業のある方が該当する計算式になります。

「給与を2ヶ所以上から受けていて」とありますが、これは本業にあたる給与とそれ以外にあたる給与が該当します。

・条件2(2ケ所以上から給与を受けていて、かつ、給与の全部が源泉徴収の対象)

計算式にすると、

(F.年末調整をされなかった給与の収入金額)+ 各種の所得金額(A各種の所得の合計額)

上記の金額の合計が20万円を超えると確定申告が必要となります。

副業でも確定申告をしなくて良い例

本業(サラリーマンとしての給料)が150万円以下で、かつ、副業が20万円以下であれば確定申告の必要はありません。条件1と条件2を満たす人だけが確定申告の対象となります。

その場合の内容を金額と条件を図表にしてみましょう。

本業の収入は前の計算式からZ残額

原則として副業の年収が20万円を超えた人は確定申告の義務があります。

上の表でいうとケース2とケース4の人は確定申告の必要があります。

※注釈

各種の所得:例として以下のような一時所得

(1) 懸賞や福引の賞金品、競馬や競輪の払戻金

(2) 生命保険の一時金や損害保険の満期返戻金

(3) 法人から贈与された金品また、雑所得の例は、

(1) 公的年金等

(2) 非営業用貸金の利子

(3) 著述家や作家以外の人が受ける原稿料や印税

競馬などの賞金も所得とみなされ税金の対象となります。ちなみに宝くじは購入時に税金を購入代金の中から払っているので、高額当選しても税金の対象にはなりません。

副業の確定申告はいくらから?

副業の確定申告が必要になるのは年間20万円以上の収入がある方となります。

※課税対象にならない副業はコチラ

確定申告が必要な条件まとめ

本業を含めて2箇所以上で給与所得があり、年間20万円以上の収入の方

確定申告の受付期間。対象期間から申請期間まで

そもそも確定申告とは、前年分(2016年1月から12月末まで)の様々な収入や支出(経費)等を税務署に申告(報告)することを指します。(国税HP(ホームページ)よりhttps://www.nta.go.jp/)

ふつう、年度と言えば4月から翌年3月末までを指しますが、確定申告では1月から12月末までの1年間を申告対象期間とします。

【確定申告の対象期間】

1月1日〜12月31日

この期間に発生した収入と支出を申告する事で翌年度の税金額を確定したり、払い過ぎた税金が戻ったり(還付金と言います)するのです。

確定申告の受付期間は平成29年の場合、「平成29年2月16日(木)から同年3月15日(水)まで」とされています。

【確定申告をする時の受付期間】

※平成29年の場合…

「平成29年2月16日(木)から同年3月15日(水)まで」

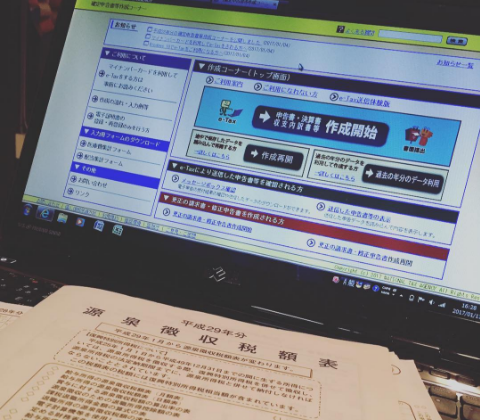

確定申告は「e-Tax」というネット上での申告も可能です。申告書を作成して税務署まで提出(郵送)も受け付けてくれますが、確定申告の時期は大変込み合うので、なるべく期限内に申告を済ませた方がいいでしょう。期限を過ぎても申告書を受理してもらえないわけではありませんが、こうした面倒な手続きは早めに終わらせるに越したことはありません。

確定申告のやり方

確定申告のやり方にはいくつか方法があります。

基本的には以下3つが当てはまります。

①市販の会計ソフトを使用する

最近は無料のソフトもあるようですが、確定申告を含む税制は頻繁に改正(改変)されるので、その都度アップデートが必要になる場合があります。

※オススメ※事業者40万が使ってる無料サービス「freee」

②専門家に依頼する

税理士さんなど資格のある専門家に頼む方法ですが、それなりの費用が掛かりますが「本業、副業で忙しく時間がない」といった方には効率の良い方法といえるでしょう。

※オススメ※最適な税理士を無料で紹介してくれるサービス「税理士紹介エージェント」

③自分で全てやる

時間に余裕があり、それなりに稼いでいる人はほとんど自分1人でやっている場合が多くあります。

「本業の記録と証明書の保管」

給与明細と源泉徴収票の保管が重要。本業は給与明細や源泉徴収票が送られてくるので、それらを年度末まで保管しておきます。

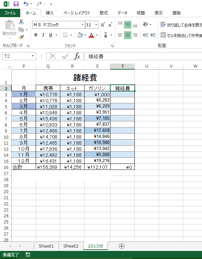

「副業の記録」

源泉徴収票か入金記録の保管が重要。クライアントに源泉徴収票を送ってもらうか、そうでない場合は入金の記録をパソコンなどに記録しておきます。

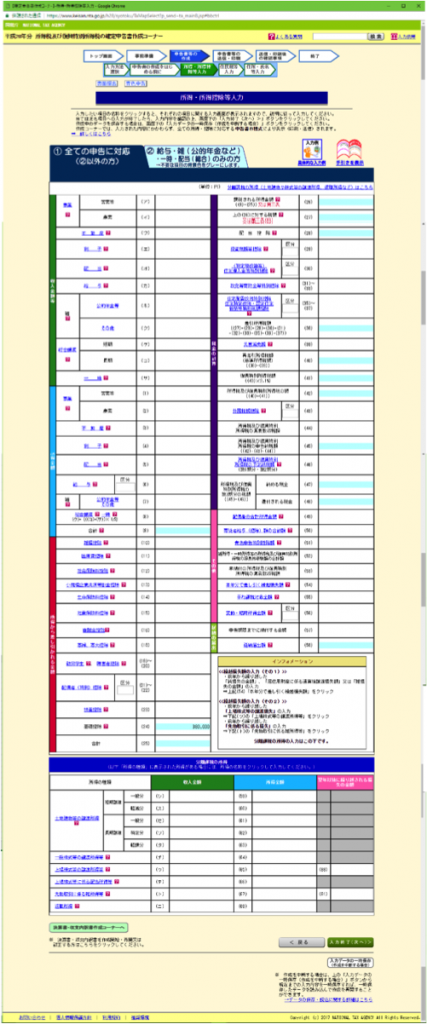

④国税庁のHPへ入力

これらの資料や金額を確定申告の時期に国税庁のHPから入力するのです。難しい操作や計算は必要ありません。画面の案内に従って進めれば誰にでも出来ます。事前に書類や毎月の出納記録を付けておいたものを用意して入力するだけです。

確定申告に必要なもの

国税庁HPにアクセスする前に、確定申告に必要な書類を準備をしましょう。

確定申告に必要な書類は以下のものがあります。

・給与明細

・源泉徴収票(原本)

・公的年金、医療費等の領収書

・生命保険控除証明書

給与明細は説明の必要はないでしょう。

源泉徴収票は以下の様な書類で、年末に企業から送られてくるものです。

生命保険控除証明書も年末になると、契約している生命保険会社から郵送されるはずです。

こうした書類は確定申告時に金額を入力する為、また税務署に確定申告とともに提出が必要な為、大切に保管しておいて下さい。

そのほか控除対象になるのは、生命保険料や社会保険料だけではありません。

副業でも必要な経費は控除申請が可能

副業で必要な経費も控除申請が出来ます。例えば、携帯電話やインターネットなどの通信費や移動に利用した交通費、ガソリン代などです。自宅以外に事務所を副業で使用している場合は、その家賃や事務所の光熱費も経費として控除申請出来るので、領収書はファイルに記載しておくなどして大切に保管しておいて下さい。

<ファイル記載の一例>

必要な確定申告書の作成方法

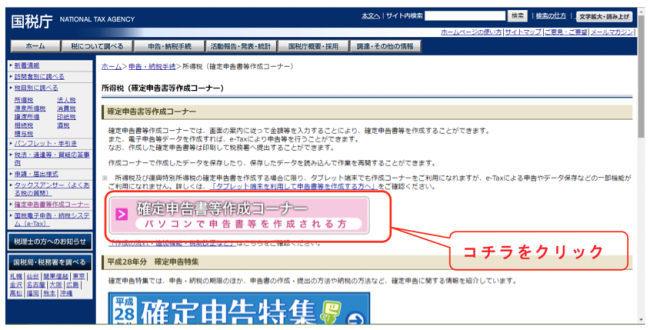

必要な資料が揃ったところでPCを使って確定申告書を作成します。

まず「国税庁 所得税」のページへ進み、図の位置にある「確定申告書等作成コーナー」をクリックして下さい。クリックして進むと以下のようなページが表示されます。

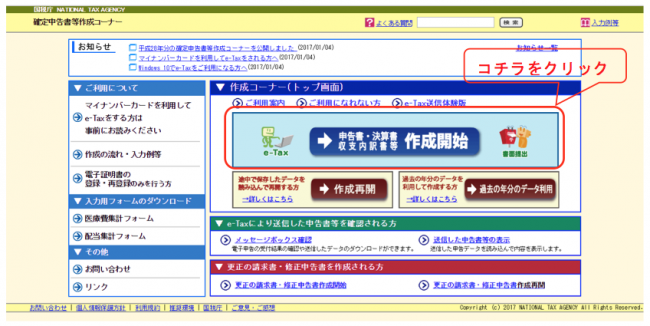

ページ内の作成開始をクリックすると、別ウィンドウが開きます。

①e-Taxを選択

「e-Tax」を選ぶと必要書類の印刷や提出(郵送)の手間を省く事ができます。マイナンバーカードや住民基本台帳カードが組み込まれた電子証明書が手元にある場合はこちらを選ぶとスムーズに手続きができます。

②書類提出を選択

「書類提出」を選択すると必要書類を印刷して郵送する昔ながらの方法で申請ができます。

必要項目を手順に沿って入力

副業の業態や本業の収入金額など諸条件で選択肢が分かれますが、代表的な確定申告の方法を紹介します。

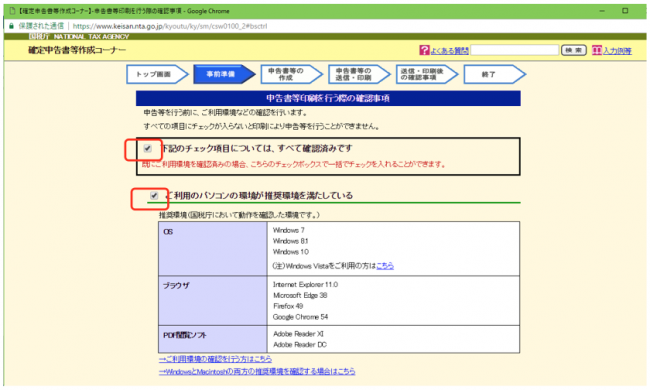

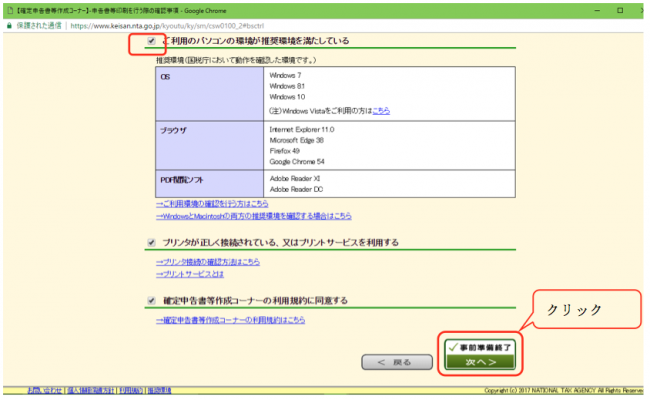

「事前の準備」確認の画面です。パソコンのOSやブラウザ、Adobeを確認します。

必要な箇所にチェック(赤枠部分)を入れて「次へ」をクリックして下さい。

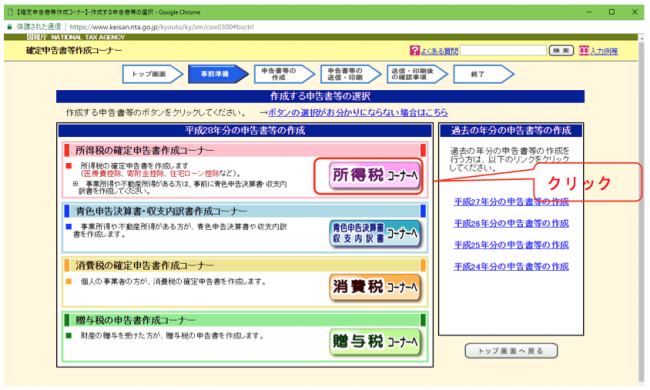

「平成28年分の申告書等の作成」を選択する画面に変わるので、「所得税コーナーへ」をクリックして下さい。

所得税の税率は変動する

副業の確定申告をする時に覚えておかなければいけないのは、所得税率は消費税のように時局の政治情勢や経済情勢によって変動するということです。2016年度の所得税率(国税庁HPより)を文字に書き出してみます。

仮に700万円の所得がある人

(課税される所得金額(700万円)× 税率(23%)) - 控除額(63万6千円)

= 97万4千円

⇒上記計算式により出された金額が所得税額となります。

このような計算式を覚えておくと毎年の確定申告がスムーズになってきます。

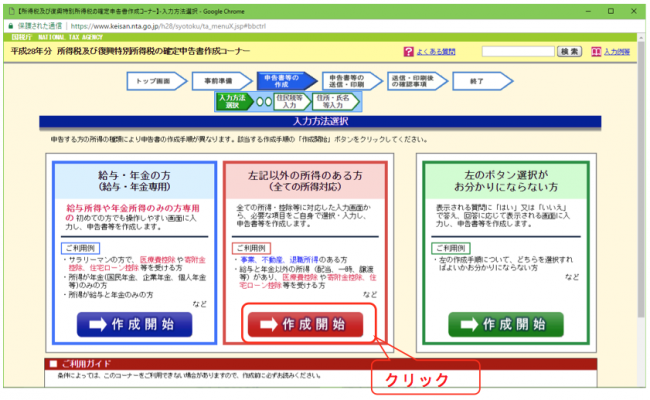

今回、副業として収入がある場合の確定申告をしますので「左記以外の所得のある方」の「作成開始」を選んで下さい。次に進むと「所得・所得控除等入力」の画面です。この画面から副業に関わる収入と支出(仕入)や経費を入力します。

各科目の説明はクリックすると別画面で表示されます。科目ごとの金額を入力後、「入力終了」をクリックします。

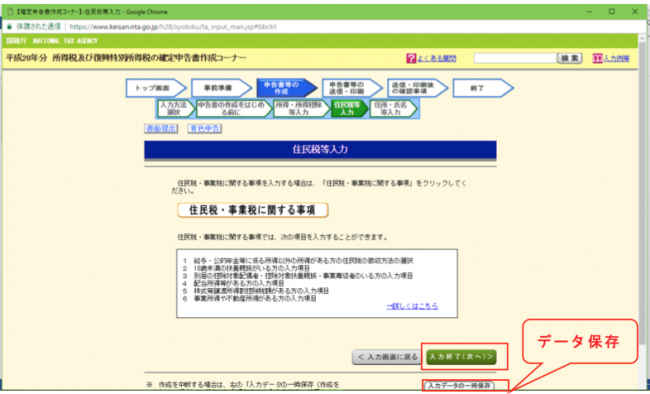

次に「住民税等入力」画面へ進みます。

「入力終了(次へ)」で先に進みます。「入力データの一時保存」を選択すると、ここまでのデータをパソコン内に保存して、後日再開する事も可能です。

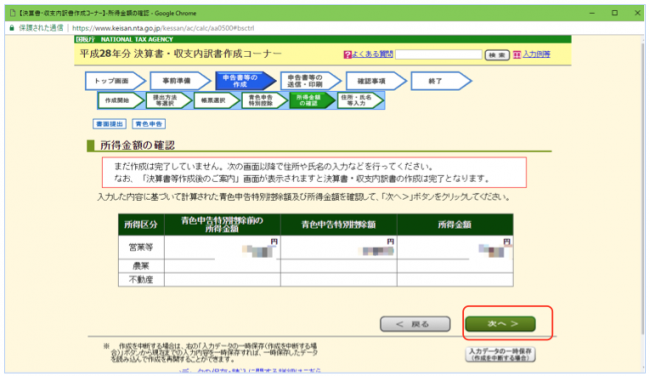

「所得金額の確認」画面です。ここまでで確定申告に必要な金額の入力は終わりました。ここで「所得金額」「控除金額」が表示されています。「次へ」で先に進みます。

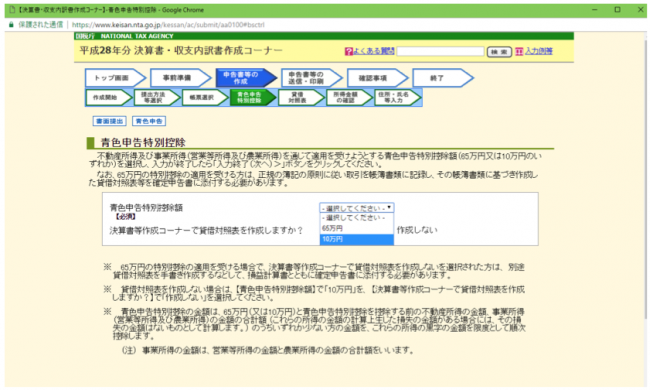

「青色申告特別控除」を「10万円」「65万円」の中から選択します。ただし、特別控除を受けるには条件があり、「65万円」の控除を受ける場合には、正規の帳簿(貸借対照表と損益計算書)を提出する必要があります。どちらも、簿記の知識が必要な帳簿です。

簡易的な方法で申告する場合は「10万円」の特別控除を選択でかまいません。

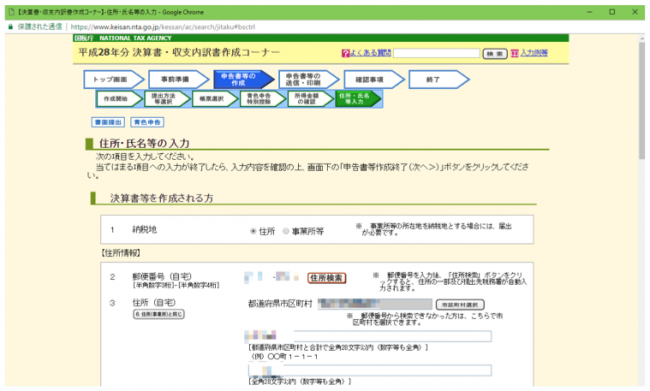

続いて「住所・氏名等の入力」画面です。

必要な郵便番号や住所等の必要な情報を入力していきます。

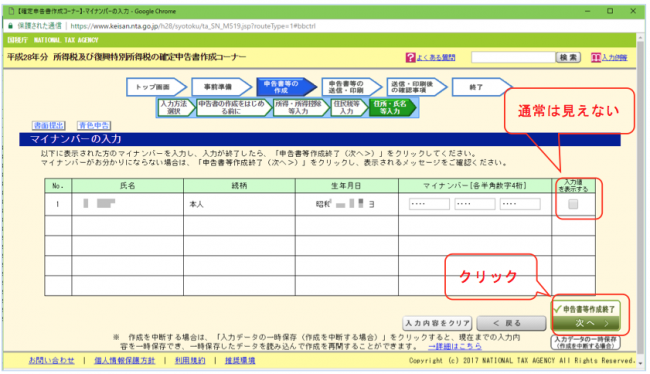

これが終わると「マイナンバーの入力」です。右の「入力値を表示する」にチェックを入れると入力したマイナンバーを見る事が出来ます(通常はプライバシー保護のため見えません)

「マイナンバー」の入力が終われば、「次へ」をクリックで申告書作成終了です。

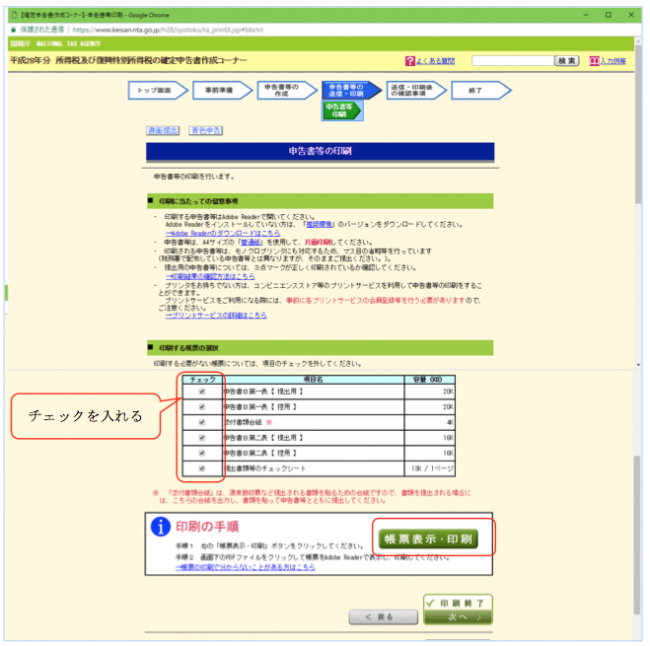

「申告書等の印刷」で確定申告に必要な書類を印刷します。

印刷の必要な帳票にチェックを入れます。

申告に必要な帳票はPDF形式でパソコン内に保存され、必要に応じて再印刷可能です。「帳票表示・印刷」をクリックしてプリントアウトして下さい。

これで確定申告に必要な書類(帳票)の印刷まで終了です。

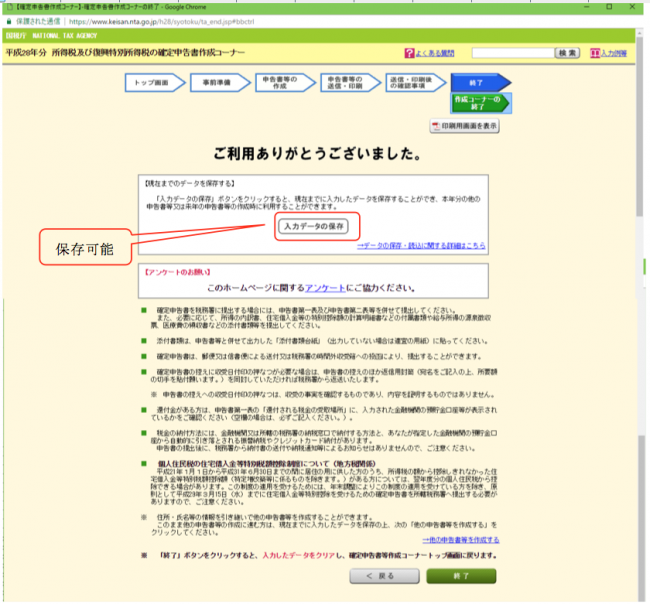

「入力データの保存」でこれまでのデータを保存し、やり直しもできますし、間違えても何度でも戻ってやり直す事が可能なので心配はありません。初めての申告は、難しい用語や計算のやり方が分からず苦労すると思います。

要点としては、本業は源泉徴収票の通りに入力し、副業の収入は「事業所得」と「支出(経費)」として入力(申告)すればいいのです。副業の収入と支出(仕入・経費)を毎月集計しておけば、確定申告の時期になって慌てる事もないので、前もって書類や金額の計算など準備をしておきましょう。

正社員副業やはアルバイトでも会社への報告が必要があるのか。

そもそも正社員で働いている人は副業(アルバイトも含む)を会社に報告しなくていいのでしょうか。

答えは、会社の方針次第です。

個人的には報告の必要はないと思っています。

はっきり言うと副業を禁止する事自体が違法であり、会社が就業時間外も拘束する事はNGです。しかし、業務によっては休日に起きた急なトラブルによって急遽出勤しなければいけない場合や、休日に会社が超ピンチになった時は何らかの形で出勤する事も必要になってくるシーンがあります。

そんな時、副業をしていたら出勤できませんよね。

主に公務員の副業が禁止されている事はここにあたります。なので警察官や公務員は副業禁止です。同様に、副業禁止とされる理由には、こういった業種や状況によって副業をしてはいけない縛りをする民間会社が多いのも事実です。

しかし、法律では本業の他に副業やアルバイトを規制していません。会社によっては、会社の本業と競合する、本業に支障が出るなどの理由で副業を禁止しているケースもありますが、会社内の規則なので法的拘束力はありません。

マイナンバーでいずれ会社が個人の収入を把握できるようになるのか。

昨今話題の「マイナンバー制度」についてですが、本業の会社に対してマイナンバーの提出を求められたと思います。法律を杓子定規に解釈すれば、あなたは会社に対してマイナンバーを提出する義務はありません。協力する義務程度の規定です。

マイナンバー制度によって会社にバレる可能性は低い

「マイナンバーを会社や税務署に提出する事で副業がばれないか」と心配する人もいますが、そもそも正しく申告する事を前提にしているので、副業がばれる、ばれないの心配とは無縁です。

仮に本業は会社の年末調整で、副業だけをマイナンバーを付けた確定申告で税務署に報告しても今の日本の税務システムでは納税者全員のマイナンバーを突き合わせチェックする仕組みはまだありません。膨大な数の事業者(企業)が持つ従業員のマイナンバーと個人事業主(副業・自営業)のマイナンバーを全件チェックするのは今のシステムでは不可能です。

マイナンバーの提出が全国民と事業者に義務化され、出生から就学、就業、副業まで全てにマイナンバー制度が行き渡る管理社会になれば違法な脱税はなくなるでしょう。