個別株を選ぶのではなく、「テーマ」を選ぶ新しい投資スタイルとしてFOLIOの人気が高まっています。

「少額から始めることができる」、「スマホで簡単に投資できる」などから、これから資産運用を始めようとしている初心者の方におすすめのサービスです。

この記事では、FOLIOの始め方から評判、メリット・デメリットまで詳しく解説していきます。ぜひ参考にしてみて下さい。

ページの目次

FOLIO(フォリオ)とは?

FOLIOは、2017年に株式会社FOLIOがサービスを開始した日本初のテーマ投資型オンライン証券です。

FOLIOは、個別銘柄を購入する一般的な株式投資と異なり、人工知能やフィンテックといった80以上の中からテーマを選んで投資します。

また、通常の株式投資では多額の資金が必要になりますが、FOLIOでは1万円台から始めることができるので、投資初心者におすすめのサービスです。

さらに、投資一任型のロボアドバイザーの「FOLIOおまかせ投資」も新しいサービスとして始まりました。

FOLIOの始め方

FOLIOの始め方を解説していきます。

口座開設を申し込む

まずはFOLIOの公式サイトにアクセスします。

FOLIOでの口座開設には「スマホと本人確認書類」で完結できるため、申込までが非常にスムーズです。

ウェルカムレターを受け取る

手続きが通過すると、登録住所に「ウェルカムレター」が簡易書留郵便で届きます(通常1週間程度)。

口座に入金する

FOLIOに入金したら取引を開始することができます。リアルタイム入金を利用すれば手数料はかかりません。

年齢制限は20歳以上、75歳未満です。また、国外に居住している場合は口座を開設することができません。

FOLIOのテーマ投資とは

それでは、まずメインサービスである「テーマ投資」からみていきましょう。

FOLIOテーマ投資の購入・売却方法

口座に入金したらテーマを選んで購入します。そして、テーマを売却したくなったらいつでも売却できます。

テーマ投資の始めかたは次のような手順となります。

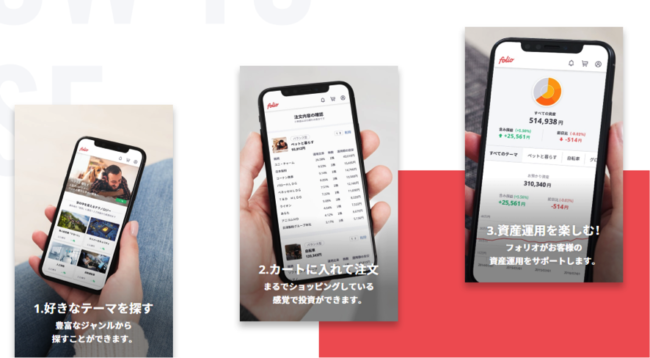

1.好きなテーマを探す

80以上の豊富なジャンルから探すことができます。

2.カートに入れて注文

ショッピングをしている感覚で投資できます。

3.資産運用開始

後は、FOLIOが資産運用をサポートしてくれます。

ただし、取引できる時間は決まっています。

FOLIOの取引は1日の中で前場寄り付き、後場寄り付き、大引け(後場立会終了時)の3回行われます。購入と売却の注文時間は以下のようになります。

購入注文時間

- 前場寄り付き:前日18時ごろから8時45分まで

- 後場寄り付き:8時45分から12時15分まで

- 大引け:12時15分から14時半まで

売却注文時間

- 前場寄り付き:14時30分から翌8時45分まで

- 後場寄り付き:8時45分から12時15分まで

- 大引け:12時15分から14時半まで

※14時半から18時頃までは注文をだすことができません。

注文はすべて成行注文になります。成行注文とは、値段を指定せずに注文することです。

FOLIOテーマ投資で押さえておきたい3つのコツ

長期的な目でみる

株式投資は長い目でみる必要があります。短期的にはアップダウンを繰り返すので、つい売ったり買いたくなったりしますが、一喜一憂することなく、長期的な視点を持つことが大切です。

リスクを分散させる

株式投資はなるべく銘柄をわけて購入する「分散投資」が大切です。FOLIOでは1つのテーマで10社に投資するので分散効果がありますが、1つのテーマに集中投資するのではなく、できれば3つぐらいのテーマに分散させておけばより安心です。

投資は余裕資金で

投資は普段の生活に支障のないお金で行うことにしましょう。生活を豊かにすることが資産運用の目的です。常に株価が気になるなど、普段の生活を犠牲にするのは本末転倒です。お金にも心にも余裕を持つことが、投資を続ける上で大切なのです。

FOLIOテーマ投資の運用実績を確認しよう

それでは、実際にFOLIOのテーマ投資で運用するとどの程度の利回りになるのかを見ていきましょう。過去3年間でパフォーマンスの良かったテーマを3つご紹介します。

ヘルステック +95.2%

4人に1人が65歳以上の高齢者という日本では、医療や介護の分野において人手不足という課題に直面しています。そこで注目されているのが、「ヘルスケア」と「テクノロジー」を組み合わせた「ヘルステック」です。銘柄は次のようになります。

出典:FOLIO

過去の値動きは次のようになります。

出典:FOLIO

ここ1年間の成績はー8.54%のマイナスですが、3年間の成績は+95.2%、日経平均株価の27.7%を大きく上回っているのがわかります。

もしバフェットが日本株を買ったら +54.4%

世界長者番付で常に上位にランクインする投資家「ウォーレン・バフェット」。2018年の総資産額は840億ドルです。長期投資で成功し、アップル、コカコーラなど大手企業の株を数多く保有しています。バフェットの投資哲学に見合った銘柄をFOLIOが選定したのがこのテーマです。具体的な銘柄を見てみましょう。

出典:FOLIO

出典:FOLIO

昨年のNYダウは5.6%、S&P500種は6.2%の下落。リーマンショックの2008年以来、最悪の結果となりました。日経平均株価も12%安と7年ぶりに下落しました。そんな環境でもプラスをキープしているとは、さすがのパフォーマンスといえます。

キャッシュレス・ジャパン +39.0%

キャッシュレスとは、紙幣や小銭などを使わずに支払いができる決済方法のことです。現金大国といわれる日本でも、スマートフォンなどのモバイル端末で支払いを完了できるインフラが整ってきています。

出典:FOLIO

出典:FOLIO

3年間の成績は+39.0%、日経平均株価27.7%を上回る成績となっています。

もちろん、これらの実績は過去のもので、今後の成績を決めるものではありませんが、1ヶ月、1年、3年と詳細なパフォーマンスを確認できることは、テーマ選びの参考になります。

FOLIOテーマ投資のメリット

FOLIOテーマ投資のメリットは主に次の5つです。

- メリット1 興味のあるテーマを選ぶだけでいい

- メリット2 テーマに該当する企業10社の株式をまとめて買うので分散効果がある

- メリット3 1万円台から始めることができる

- メリット4 業界最低水準の手数料

- メリット5 リバランス(資産配分の調整)を提案してくれる

それぞれ詳しく見ていきましょう。

メリット1 興味のあるテーマを選ぶだけでいい

FOLIOでは、「ドローン」や「キャッシュレス」などテーマを選ぶだけで複数の企業に簡単に投資することができます。80種類以上の中から好きなテーマを選ぶことができます。

出典:FOLIO

現在、株式市場に上場している銘柄は3,000以上。この中から企業の業績や成長性、株価の水準など様々な項目で銘柄を選ぶのは大変です。

FOLIOでは、個別企業の業績ではなく、マーケットや社会で注目されているセクターやテーマを選んで投資できます。しかも、個別銘柄はFOLIOで選んでくれるので、銘柄選びの手間がかかりません。

メリット2 テーマに該当する企業10社の株式をまとめて買うので分散効果がある

FOLIOのテーマは、プロが厳選した10社の有望企業で構成されています。厳選された10社に分散投資することでリスクを軽減させながら、簡単に資産運用を始めることができます。

テーマの詳細のページでは、テーマの概要や構成銘柄、これまでのパフォーマンスを確認することができます。人工知能の例を見てみましょう。

出典:FOLIO

人工知能のテーマの構成銘柄は以下のようになっています。

出典:FOLIO

このように人工知能に関連した銘柄をFOLIOが決めて、1万円で買付けしてくれます。上記の例では合計89,631円となります。そして、過去の値動きは以下のようになります。

出典:FOLIO

同じ画面で過去3年間までのパフォーマンスを確認することができます。日経平均株価との値動きと比較してどうなのか、1ヶ月、1年の損益はどうなっているのかを一目でチェックすることができるので便利です。

投資スタイルは次の4つから選択することができます。

1.バランス型

リスクとリターンのバランスをとった基本的な投資スタイル

2.ディフェンシブ型

銘柄の価格変動リスクをなるべく抑えることを狙う投資スタイル

3.グロース型

銘柄の成長性を重視し、企業の更なる成長を狙う投資スタイル

4.バリュー型

銘柄の割安さを重視し、将来的な割安の解消を狙う投資スタイル

さきほどの構成銘柄の比率はバランス型です。投資スタイルによって銘柄は変わらないものの、構成比率を変えるのです。

メリット3 1万円台から始めることができる

FOLIOでは、単元未満株制度を利用して10社に対して1万円で株式投資を行うことができます。単元未満株とは、金融商品取引所では取り扱うことのできない1単元(100株)に満たない株式のことです。

通常、株式の1単元は100株です。銘柄にもよりますが数十万円から数百万円の資金が必要になります。FOLIOのように10銘柄購入しようとすると、数千万円もお金を用意しなければなりません。

しかし、FOLIOでは単元未満株制度を利用して1株から購入することができるのです。

また、1社に10万円を投資するよりも、10社に分散投資したほうが損失のリスクを抑えることができます。

メリット4:FOLIOの手数料は業界最低水準

それでは、FOLIOの手数料はどのようになっているのでしょうか。

FOLIOの取引にかかる売買手数料は0.5%(税別)です。これは、他社の単元未満株サービス(S株、まめ株)と比較しても業界最低水準です。各証券会社の手数料を比較すると以下のようになります(手数料は税抜)。

| 証券会社 | 取引手数料 | サービス名 |

| SBI証券 | 約定代金×0.500% | S株 |

| マネックス証券 | 約定代金×0.500% | ワン株 |

| 野村証券 | 約定代金×1.08% | まめ株 |

| FOLIO | 約定代金×0.500% | FOLIO |

FOLIOは、株式投資なので、投資信託のように保有コスト(信託報酬)はかかりません。

口座開設や、入金は無料(リアルタイム入金の場合、銀行振り込みは各銀行が定める手数料がかかる)。出金手数料は300円(税込み)、いずれも低コストで資産運用をすることができます。

メリット5 リバランス(資産配分の調整)を提案してくれる

FOLIOでは3ヶ月ごとに資産配分の調整(リバランス)を提案してくれます。テーマを運用していると、時間の経過とともに株価が変動し、FOLIOが提案する最適な株数の比率とズレが生じてしまいます。

その比率のズレを定期的に見直すのが「リバランス」です。FOLIOの提案でリバランスを行うかどうか決めるのは投資家自身です。

リバランスにも手数料がかかるので、大きくズレがある時は別として、基本的に年1回のリバランスでいいでしょう。

FOLIOテーマ投資の注意点やデメリット

デメリットについても確認しておきましょう。

元本保証ではない

FOLIOではテーマを選ぶだけで有望企業10社に分散投資することができます。分散投資によって値下がりのリスクを軽減させ、安定的な収益を期待できます。

ただし、テーマ自体の人気がなくなると損失になることもあります。過去の実績も考慮しながら、数年から数十年と今後もテーマの将来性があるのかどうかを見極めるようにしましょう。

配当や株主優待は?

FOLIOでは、持っている株数に応じて配当金を受け取ることができます。ただ、株主優待に関しては、ほとんどの企業が1単元(100株)以上となっています。

その場合、100株まで買い増しすれば株主優待を受け取ることができます。しかし、企業によっては全株主に株主優待を実施している企業もあるので、発行会社への問い合わが必要です。

特定口座・NISA口座への対応は?

FOLIOは特定口座に対応しています。特定口座とは、テーマ(株式)を売却した時に、損益通算をFOLIOが行い、確定申告や納税の手間を省くことができる制度です。株式の利益には通常20.315%の税金がかかります。

「特定口座・源泉徴収あり」を選べば、申告の必要がなく、納税もFOLIOが代行してくれます。

ただし、NISA口座(少額投資非課税制度)には対応していません。NISAでは、運用益の20.315%の税金が非課税になる制度ですが、FOLIOでは対応していません(2019年3月現在)。

もし、FOLIOが倒産した場合は?

株式会社FOLIOの自己資本規制比率は1693.2%と目安の120%を大きく上回っているので、安全性は高いものの、倒産した場合のリスクも気になると思います。

FOLIOは証券会社なので分別管理が徹底されています。分別管理とは投資家から預かった資産と、証券会社が保有する資産を分けて管理することです。分別管理が行なわれることで、証券会社が破綻した場合でも、投資家の資産は返還されます。

また、万が一分別管理がなされていなかった場合でも、日本投資者保護基金にFOLIOは加入しているので、1人あたり1,000万円までは保護されています。

FOLIOの評判

FOLIOの評判を見てみましょう。

FOLIOの良い点

- テーマを選ぶだけなので、株式の知識がなくても投資が簡単にできる

- 1つのテーマで10社に分散投資ができる

- スマホアプリやサイトが使いやすい

- 過去の値動きや銘柄を一目で確認できる

FOLIOは初心者でも気軽に分散投資できることを目指しているので、メリットとして評価されているようです。また、若い世代を意識してスマホで簡単に注文できるのも高評価となっています。

FOLIOの悪い点

- 配当金の通知が郵便で届くのが面倒

- 10万円前後の資金が必要になるので、もう少し安くしてほしい

※現在は約1万円台から買えるテーマがあります

テーマを複数に分けたい場合は、もう少し最低投資金額が下がってほしいというニーズがあるようです。また、1つのテーマで10社からの配当金通知の郵便が届くので、面倒だという意見もあります。

FOLIOのテーマ投資は、自分で銘柄を選ぶのは難しいけど株式投資を始めたいという方にオススメです。自分の好きなテーマを選んで株式投資を始めてみましょう。

FOLIOの「おまかせ投資」とは

FOLIOのテーマ投資は日本株だけでしたが、おまかせ投資なら世界中の株式に分散投資することが可能です。

FOLIOのおまかせ投資はロボアドバイザーサービスです。WealthNavi(ウェルスナビ)やTHEO(テオ)といった既存のロボアドバイザーと類似したサービスになっています。

おまかせ投資の最低投資金額は10万円から可能です。

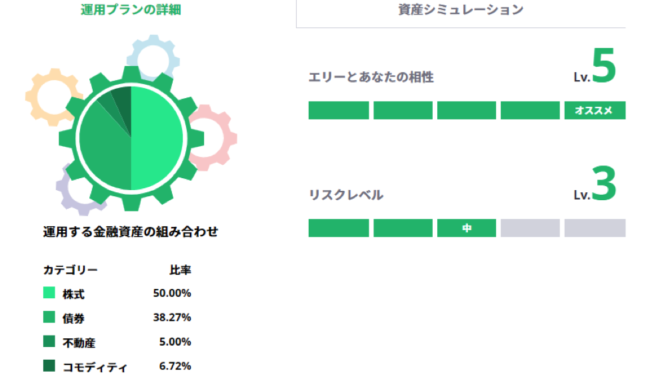

おまかせ投資では、「年齢、年収、預貯金」の3つの質問に答えるだけで、最適の運用プランを提示してくれます(下図)。

30歳、年収500万、預貯金500万円の運用プランは以下のようになります。

出典:FOLIO

FOLIOおまかせ投資は「長期・分散投資」

テーマ投資では、さきほどの「ヘルステック+95.2%」や「バフェット銘柄+54.4%」と3年間で大きく上がっているテーマもありますが、おまかせ投資は幅広く分散投資するので、短期間で大きなリターンは望めません。

そのかわり、長期で安定的に収益を伸ばすことを目的としています。もちろん、運用スタイルを選べますが、それでも3~5%程度が運用目標です。

利回りが低いと感じるかもしれませんが、投資は「長期・分散」で利回り5%程度を目指すのが基本となります。

それでは、投資の基本である「長期・分散」について詳しく解説します。

長期投資は複利効果が期待できる

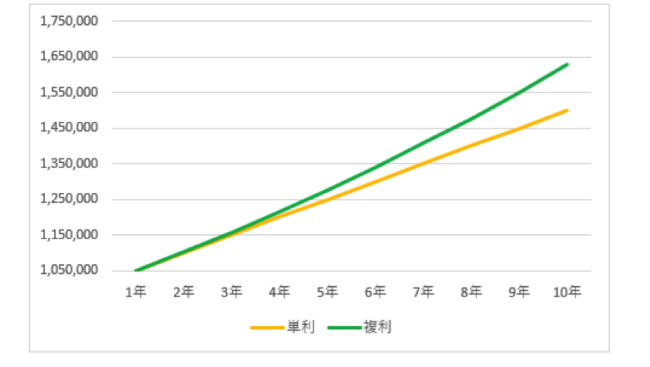

投資は長期で行うことにより、投資資金を運用して得られた利益がさらに運用されて増えていく「複利」の効果があります。

投資期間と複利の効果には関係があり、投資期間が長いほど、複利効果も大きくなります。利息の計算には「単利」と「複利」があります。

- 単利:投資元本のみに利息をつけて計算する方法

- 複利:元本+利息に利息をつけて計算する方法

投資元本100万円で年率5%、10年間運用した場合は次のようになります。

5年目での複利と単利の差額は26,282円ですが、10年目には128,895円もの差になります。期間を長くすればするほど複利の効果が大きくなることがわかります。長期の複利の運用を行うことにより、資産を大きく増やすことができるのです。

金融商品のリスクとは

投資には「リスク」があります。投資におけるリスクとは、「危険」や「損失」のことではなく、「可能性」のことを意味します。

主に、次の5つのリスクがあります。

価格変動リスク

株や債券の価格が変動することです。国内はもちろん、世界各国の景気や経済動向、企業の業績など、さまざまな要因で動きます。

信用リスク

株式や債券を発行している企業や国が、財政難や経営不振などによって、利息や元金の一部または全部を返済する能力がなくなる可能性のことです。

流動性リスク

市場で金融商品を売りたい時に売れなかったり、希望する価格で買えなかったりする可能性のことです。

金利変動リスク

金利の変動によって、債券価格が変動する可能性のことです。金利が上昇すると債券価格は下落し、金利が低下すると債券価格は上昇します。

為替変動リスク

外貨建て商品を保有している時に、円換算による金融商品の価値が変動する可能性のことです。ドル建て商品を保有している場合、円高・ドル安になると金融商品の価格は減少します。逆に、円安・ドル高になると金融商品の価格は上昇します。

投資対象を分散させることでリスクを軽減できる

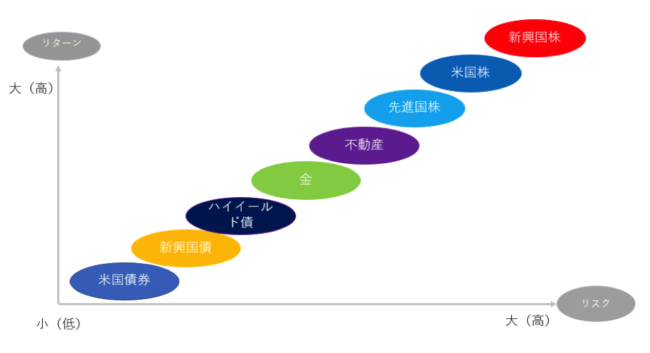

このようなリスクを抑えるためには投資対象を分散させることが大切です。主に商品・地域を分散します。

商品の分散

株や債券など異なる商品を組み合わせることです。また、不動産や金などコモディティ(商品)を組み合わせることで、さらに分散効果が高まります。

FOLIOのおまかせ投資では国内外の株式や債券・コモディティ・不動産に投資しているので、リスクを抑えながら安定的なリターンを目指すことができます。

地域の分散

国内と海外、先進国と新興国など異なる地域に分散します。

よりローリスク・ローリターンなのは先進国で、ダイナミックに価格が変動するのは新興国の金融商品になります。FOLIOでは、米国、先進国、新興国にわけて投資を行います。

フォリオの投資対象ETFのリスクとリターンは以下のようになります。

リスクを高くするほど株式の比率が高まり、安全性を重視するほど債券の比率を高めます。

FOLIOおまかせ投資5つのタイプ

おまかせ投資は次の5つのタイプがあります。

出典:FOLIO

安定運用「ピーター」

ピーターは、リスクを抑えることで安定した運用を目指します。低リスクの債券が多くなる傾向があります。

堅実運用「ローレンス」

ローレンスは、ややリスクを抑えることで比較的安定的な運用を目指します。低リスク資産といわれる債券がやや多くなる傾向があります。

バランス運用「エリー」

リスクとリターンのバランスを取り、中長期的な資産運用を目指します。債券と株式の比率がほどよくなる傾向があります。

積極運用「ジェームス」

ややリスクをとって、比較手高いリターンを目指します。リスク資産といわれる株式がやや多くなる傾向があります。

チャレンジ運用「マーカス」

マーカスはリスクを取って、高いリターンを目指します。リスク資産の株式が多くなる傾向があります。

おまかせ投資の投資対象は米国ETF

テーマ投資は国内株でしたが、おまかせ投資は世界の株式や債券を投資対象にしたETFです。

ETFとは証券取引所に上場している投資信託で、1つのETFで複数の銘柄に分散投資できます。

組入銘柄が多いETFでは、数百~数千もの銘柄に投資しているので、よりリスクを軽減させるこうかがあります。投資対象は以下のようになります。

1.株式

米国株式、先進国株式、新興国株式

2.債券

米国債、新興国債、ハイイールド債

3.その他

金・不動産

FOLIOおまかせ投資は、米国株式市場に上場している米国ETFが対象です。低コストで流動性が高いETFで運用します。手数料は、預かり資産の年率1%(税抜)です。ただし、運用額が3000万円を超える部分は、年率0.5%(税抜)の割引料率が適用されます。

おまかせ投資のメリット

おまかせ投資のメリットを確認しましょう。

メリット1:資産運用の手間がかからない

一般的に資産運用を行うには、銘柄の選定から購入、メンテナンスまで多くの手間と時間がかかります。FOLIOのおまかせ投資なら、10秒で終わる資産運用プランの診断を行うだけで、最適な商品が提案され、すぐに運用を始めることができます。

リバランス(資産のバランス調整)も自動でされるので、一度運用を開始したら何もすることはありません。資産運用に時間を取られることなく、ショッピングや旅行など好きなことができます。

メリット2:国際分散投資が可能

米国ETFを使って世界中の株式や債券、不動産、コモディティ(商品)に分散投資することができます。

銘柄は、資産規模や流動性、コストなどFOLIOが厳選したETFを使用します。

メリット3:テーマ投資との併用ができる

FOLIOのテーマ投資との併用ができるので、利益がでたテーマ投資を売却して、その分をおまかせ運用に回すのも手です。

テーマ投資では短期間で数十%値上がりすることもあるので、そのような時は利益確定してもいいでしょう。おまかせ投資は世界分散投資で、年率3~5%程度を狙い長期で運用する手法です。

テーマ投資ででた利益をおまかせ投資に回していくというのが堅実な運用手法になります。

メリット4:自動でリバランスしてくれる

おまかせ投資ではリバランスを自動で行ってくれます。次のいずれかの条件が満たされた場合、資産配分の比率を最適に戻すよう調整を行います。

- 6ヶ月リバランスが行われていない場合

- 保有するポートフォリオ(資産配分)と最適ポートフォリオの配分比率を株式や債券などの資産クラスごとに比べ、5%以上乖離している場合

つまり、基本は半年に1度リバランスを行いながら、相場の急変動などで最適ポートフォリオからの乖離が大きくなった場合、臨時でリバランスを実行します。

FOLIOおまかせ投資のデメリット

続いてデメリットについても見ていきましょう。

デメリット1:銘柄の詳細がわからない

米国株やコモディティ(金)のETFというのはわかりますが、銘柄の詳細はわかりません。

デメリット2:積立投資に対応していない

ウェルスナビなど他社と違って積立投資をすることができません。自分で毎月購入する必要があります。

デメリット3:元本保証ではない

テーマ投資と同じように、おまかせ投資も元本保証ではありません。

銘柄を幅広く分散しているのでリスクは軽減されているものの、短期的には損失がでることもあります。おまかせ投資のメリットは運用を任せることができるので、相場環境に一喜一憂することなく、計画通りの運用ができるということです。短期ではなく、10年以上の長期で運用を考えるようにしましょう。

FOLIOのおまかせ投資に向いている人は?

以上のようなメリット・デメリットから、おまかせ投資は次のような人におすすめです。

テーマ投資をしていてロボアドも試してみたい。

FOLIOテーマ投資を始めている人は、ロボアドにも気軽にチャレンジすることができます。投資対象を国内だけでなく、海外に広げたい人にも有効です。

運用をすべてお任せにしたい

銘柄の選定から買付け、リバランスまですべてFOLIOが行ってくれます。資産運用に時間をかけられない現役世代にはうれしいサービスです。

気軽にロボアドサービスを試してみたい。

質問は3つだけで、他社よりも簡単にロボアドを始めることができます。まずは、気軽に始めたいという人にはFOLIOのおまかせ投資はピッタリです。

出典:FOLIO

FOLIOサービスの比較

FOLIOのテーマ投資とおまかせ投資の比較は以下のようになります。

| テーマ投資 | おまかせ投資 | |

| 投資対象 | 国内株式 | 米国ETF |

| 運用手法 | 自分でテーマを選ぶ | 自動で決定 |

| 手数料(税別) | 0.50% | 1%(3000万円を超える部分は0.5%) |

| 最低投資金額 | 1万円〜 | 10万円 |

ロボアドの比較は以下のようになります。

| ウェルスナビ | テオ | フォリオ | |

| サービス開始 | 2016年7月 | 2016年2月 | 2018年11月 |

| 運用者数 | 260,000件以上の申込有 ※2019年11月28日時点 | 6万人 | 非公表 |

| 預かり資産 | 1900億円を達成 ※2019年11月28日時点 | 315億円 | 非公表 |

| 投資対象 | 海外ETF | ETF | 米国ETF |

| 最低投資金額 | 10万円 | 1万円 | 10万円 |

| 手数料 | 年率1% | 年率1% | 年率1% |

| リバランス | 半年ごと | 月1回 | 6ヶ月に1回 |

| 自動積立 | 1万円~ | 1万円~ | なし |

※手数料は預かり資産の1%(ただし、3000万円を超える部分は0.5%)

FOLIOの運営会社

株式FOLIOは2015年に設立された若い会社です。2018年1月にはLINEと提携し、FOLIOのサービスが基本となる「LINEスマート投資」を始めました。7,800万人を超えるLINEユーザーにどう投資を普及させていくかが期待されています。

その他、米国の投資銀行「ゴールドマンサックス」や三井物産、SMBCベンチャーキャピタルなどから70億円の資金調達を行い、現在の自己資本金は約91億円。自己資本制比率は1693.2%(2018年12月)となっています。

自己資本規制比率は、証券会社の財務の健全性を測る重要な指標で、金融商品取引法で証券会社は120%維持が課せられていますが、FOLIOは大きく上回っており、安全性は高いと考えられます。

運営会社概要

| 会社名 | 株式会社FOLIO |

| 住所(所在地) | 〒102-0082 東京都千代田区一番町16-1 共同ビル一番町4F |

| 資本金 | 91億2万1636円(資本剰余金含む)※2018年3月末時点 |

| 代表取締役 | 梶原 俊一 |

| URL | https://corp.folio-sec.com/ |

FOLIO(フォリオ)のまとめ

今回はFOLIOの次の2つのサービスについて解説してきました。

- テーマ投資

- おまかせ投資

自分でテーマを選んで投資を行いたい方は「テーマ投資」を、すべてお任せで運用したい場合は「おまかせ投資」を選びます。

もちろん、両方を合わせて運用しても大丈夫です。

1万円と少額から始めることができ、スマホから簡単に注文をだすことができます。個別株ではなく「テーマ」を選ぶ、もしくは運用をすべて任せることができることから、初心者の方にも始めやすいサービスになっています。

この記事で「テーマ投資」、「おまかせ投資」の特徴やメリット・デメリットを理解し、FOLIOを始める際の参考にしていただければ幸いです。

※当ページの掲載内容は2022年1月1日時点のものです

副業部の特集ページ

|  |

|  |

|  |

|  |